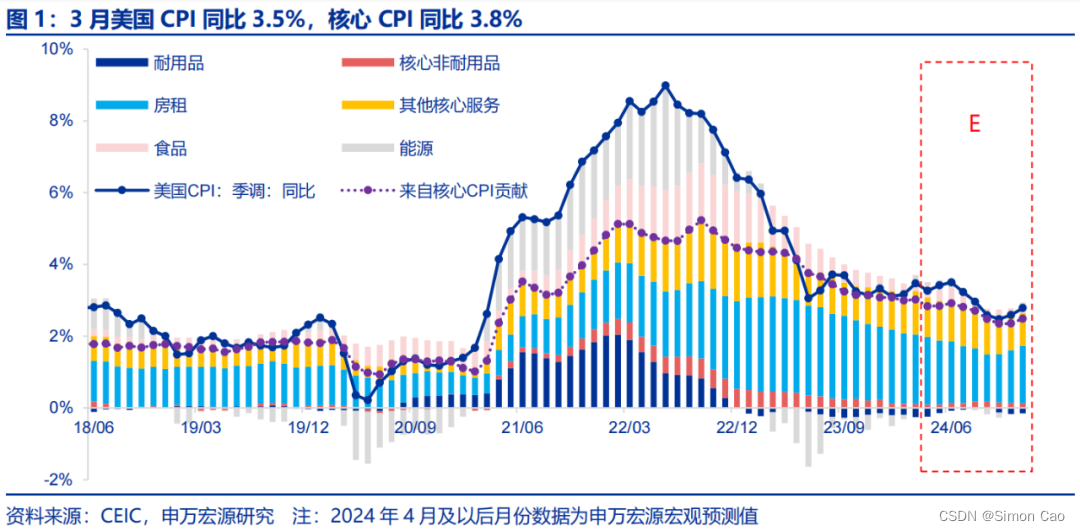

美国 3 月消费者价格指数(CPI)于本周发布,最新数据全线高于预期。具体而言,美国劳工部周三公布的数据显示,美国 3 月消费者物价指数(CPI)同比上涨 3.5%,为 2023 年 9 月以来最高水平,市场预估 为上涨 3.4%;3 月 CPI 环比涨幅为 0.4%,同样高于市场预期的 0.3%。

市场目前降息的预期落空,有分析师更是直言:6 月降息的大门关上了。其实去年笔者就写过一期文章:市场预测美联储加息的有效性几何,在深入分析后笔者认为市场对联储政策预期是并不准确的。单方面押注美联储的转向幅度和转向时间都是一件危险的事,虽然市场目前几乎都一致预期联储政策的转向时间就在今年,但实质上的利率还是维持在高位。在过去几个月市场消息在降息与不降息之间反复摇摆,一会儿是 CPI 稳步下滑,通胀被遏制;一会儿非农数据又超预期变成利空;现在最新公布的 CPI 又超预期。 在过去几个月不管消息面怎么变化,市场上是一边倒的预期降息,与之相关的黄金、原油和大宗商品等金融资产的 行情很大程度上就是由美联储降息预期所推动的,而预期一旦落空对不少由降息逻辑驱动的资产来说毫无疑问是个 均值回归的过程。

美联储近两年多来为什么连续加息,哪怕引发小范围的银行危机,哪怕导致美股连续下跌,顶着华尔街经济精英集团的反对也在所不惜?一个因素是制造地区冲突引发恐慌,并借助美元世界货币的霸权地位收割世界其它国家资产;另一个就是遏制国内通胀,这可能是让美国国内所有政治精英和经济精英们暂时放弃矛盾团结一致的重要驱动因素。但正如之前所说的,单方面押注美联储的转向幅度和转向时间都是一件危险的事,没有人可以很准确的预测经济走向,更别提联储 政策的转向时间和幅度。只要稍微研究就会发现,所谓的预测降息概率,只不过是依靠经验法则上的预测模型,这样的经验法则也很难保证准确率。

在研究经济时一个难点在于拐点的预测,大周期中套着很多很多小周期,幅度,持续时间都难以捉摸。可能这个月刚刚显示拐点要出现,下个月数据直接坠入冰窖。市场上大多数人只是觉得:“加 息时间够久了”,“快要降息了吧”,“这个月数据超预期了”就开始盲目做出预测。实际上“加息时间够久了”和“快 要降息了吧”之间不存在必然因果,“这个月数据超预期了”也不代表周期拐点就会立刻出现。已经有太多大师告诉我们:“不要试图预测经济”,但人性总是此不疲。

小建议:理性是需要终身修炼的一个特质。