正文

今天好大的妖风。中午外面吹得旗杆猎猎作响。吃饭的时候还能看到漫天的絮。虽然我也不清楚那到底是什么……

上个周末差点把工装玩儿没了。昨天晚上临睡觉,到处找我那个西装外套,找不到。想了一下,应该没有落在体检中心,应该也没落在餐馆等等其他地方,反正肯定在行里。就是找不到。放弃了。鱼死网破,想着今天上班就穿羽绒服好了,都过冬了,应该不会怎么检查工装了。

猜对了。没有任何人在意。除了前台跟我一起吃饭时,她笑着说了一声:“你终于知道穿袄子了。”

最后在健身房找到了。可能是周五晚上跳舞跳嗨了,顺手就把外套脱了挂在跑步机上了。还好找回来了。

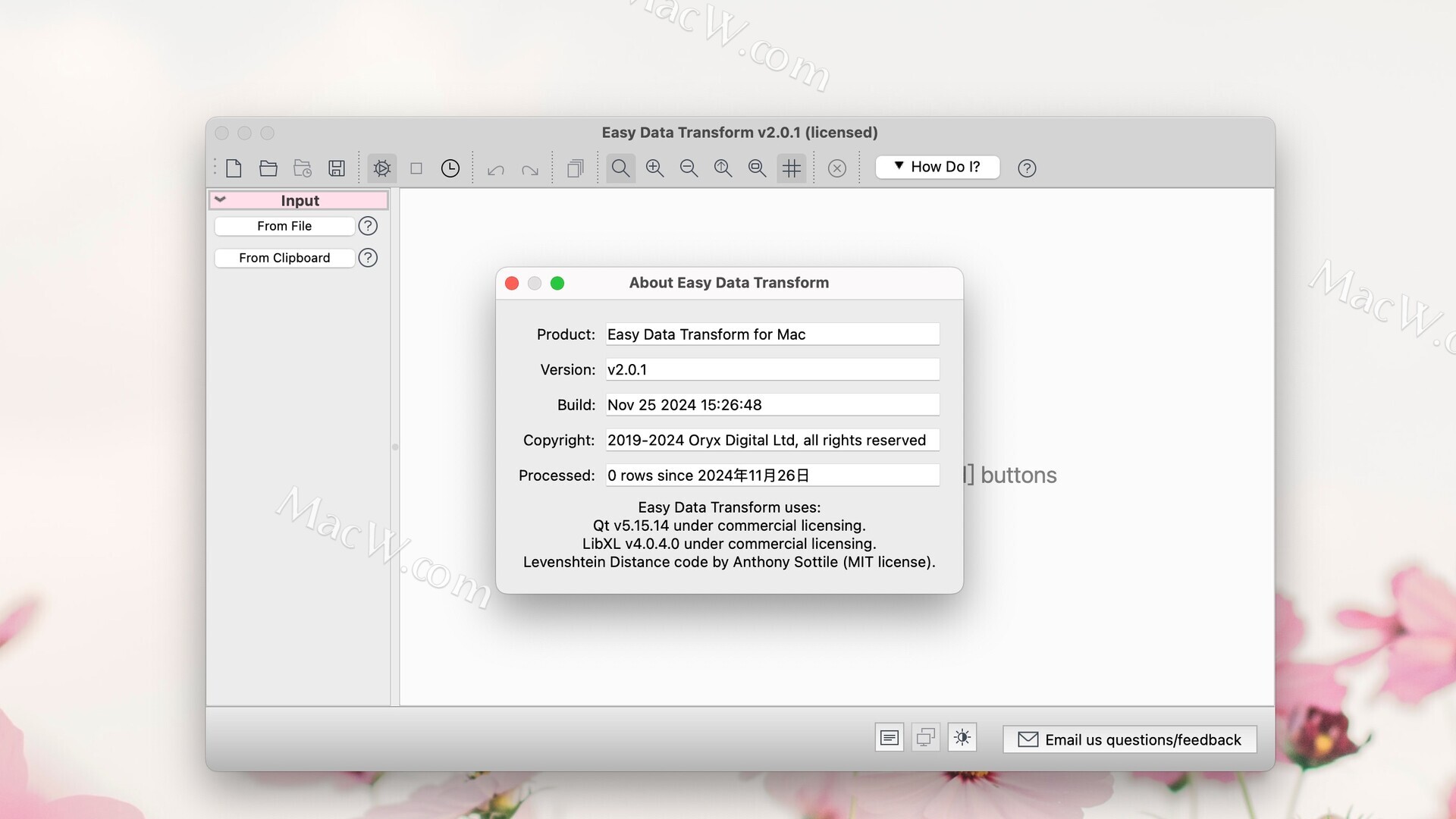

昨天基本没做什么,做了点家务就没什么时间了。值得一提的是,昨天晚上把 Bot 部署到了服务器上。好像只花了最多半个小时。但是排版过后的消息乱序了,解决这个问题还花了一点时间。交给 ai 一下就解决了…… 我才发现框架自带的函数支持异步调用,不用自己专门写一个 async await 的函数。

今天中午还花了一点时间把 Bot 和 LAN-Party 弄成开机自启。我还是第一次写 systemd 的 service…… 感觉现在已经完全面向 ai 编程了。也不知道是好是坏。如果运用得当应该是个好事吧。

昨天和今天下了很多书,主要是关于投资方面的书。

快速浏览了很多书的目录,简单翻阅了几章。发现很多书都不太需要了。因为里面的东西很多都知道。打算快速过一遍,找那些没有看过的新知识点。因为目前对于期货和期权方面是一片盲区,所以在这方面下的书最多。

希望看完能有所收获吧。

我感觉我还有好多好多领域不知道。一旦涉足了这些领域,就止不住地渴望知道更多的东西。与此同时,还有越发深入的无知恐慌,感觉自己怎么什么东西都不知道,怎么哪个常识都不了解……

好头疼。

今天没什么业务,基本上在工位看了一天书。总是在快下班的时候领导才叫做事,更头疼了。

成功日记:

1. 看了一点《稳健投资:年化 10% 收益率的基金组合》,进度 38.1%,看了一点《谁偷走了我们的财富》,进度 37.7%;

2. 中午睡得很好;

3. 做了一些拖了很久的事情;

4. 更改了一下博客排版,现在变得更好看了。

南国微雪 Miyuki

2024 年 11 月 25 日

封面图

实用类文本附加

《稳健投资:年化 10% 收益率的基金组合》

后记

我的投资历程

2020 年,我收到雪球达人秀栏目组的约稿,想让我写一写自己的投资经历。我也是话痨,一不留神没刹住车,写了几千字,把前半辈子的事都抖出来了。通过这篇文章,大家可以看到我投资体系比较完整的进化过程,希望能给正在学习投资的你提供一些参考。

大家好,我是认真的天马,之前在一家 A 股上市公司做产品经理。

一个月前,我选择了辞职,专职投资、码字,成为一名 “坐家”。

不少读者不太理解,一个人上班上得好好的,为什么会突然要辞职呢?辞职之后他吃啥?会不会饿死?正好趁着这篇文章,向大家介绍一下我的投资历程,看完之后,大家可能会理解我为什么会做出这样的选择。

一、“第一桶金”

与很多同学不同,我的 “第一桶金” 是在初中时候赚到的。

初一时,学校里上电脑课。那时候的计算机教室还是很神圣的地方,不能随便进入,脚上要套个塑料袋才行。学校不提供塑料袋,很多忘了带塑料袋的同学只能去学校里面唯一的一家小卖铺里买。小卖铺卖得很贵,两个塑料袋一元钱,并且还要抢。

有一天我在家楼下的食杂店帮我妈买醋,顺嘴问店老板:“塑料袋多少钱一个?”

店老板说:“这东西哪有按个卖的啊,都是按卷卖的,10 元钱一卷,200 个。”

我当场愣住,才 5 分钱一个啊!学校小卖铺卖 5 角一个,也太黑了。

第二天就有电脑课,我想试一试。我拿出一个月的零花钱——10 元钱,买了一整卷塑料袋,200 个。第二天,临上电脑课,一大堆同学又忘了带塑料袋。

我掏出塑料袋来,大喊 4 角钱 2 个,要买的来找我。不一会儿就卖掉了 40 个塑料袋。塑料袋成本 5 分钱一个,售价 2 角钱一个,单个塑料袋赚 0.15 元,首笔订单 40 个,赚了 6 元钱!

这是我人生中赚的第一笔钱。对一个只知道看书、做题的 “书呆子” 来说,我第一次体会到,原来赚钱是这么开心的一件事。后续我还将这项业务优化,从现货销售改成预售交 2 元,可以预定未来 5 节课的塑料袋。还把业务拓展到了隔壁班。

这项业务做了大半年,我赚了 400 多元。这 400 多元钱,就是我赚的 “第一桶金”。从金额上说,400 元没什么意义。但从理念上,对我的影响是巨大的。我的投资模式在那个时候就确定了——低风险投资。知道什么时候买、什么时候卖。知道成本,知道未来的售价,利润空间很大。一切都很清晰,不需要靠赌博。

二、大学的尴尬

高考填志愿的时候,可能是源于我之前卖塑料袋的成功经验,我选择了一所财经院校。原以为学校里面的老师都是很厉害的,没想到投资学的第一堂课,老师讲的内容就让我大失所望。

我到今天都还清楚地记得那个老师讲的内容,他说:“世界首富是巴菲特,他用的方法叫价值投资。价值投资就是买便宜的股票,但是那些便宜的股票只在十几年前有,现在已经没有了,所以价值投资已经没法用了。现在股票没有什么好机会,如果大家对投资感兴趣,可以研究一下黄金。”

然后他讲了一下如何通过这线那线、这叉那叉来分析金价走势。看见那些无厘头的线、型、叉,我就头晕。那个老师讲的东西我实在是不想听,于是我开始自己研究,想根据消息面做些投资。

比如,我发现最近油价跌了,石油是航空公司的成本,油价跌了,对航空公司应该是利好。于是我买入南方航空的股票(因为从老家上大学的路上,就是坐的南航的飞机)。

没想到,油价跌,南航的股价有时候也跟着跌。有时候油价涨了,南航的股价也涨。涨跌完全是随机嘛…… 那个学期,我对股票和投资失去了兴趣。在我那个时候的脑海中,认为这些东西都是用来赌博的道具,要远离。

三、2014 年,《聪明的投资者》

此时我已经工作了几年。工作一直很忙,也就没想起投资的事来。

国庆放假,我打算坐火车回家看望父母。我一直有看书的习惯,想选几本书在火车上看。选什么书呢?阴差阳错,突然想到巴菲特推荐的书应该是好书吧。于是我搜索了一下 “巴菲特推荐的书单”。这一次搜索,彻底改变了我的人生。屏幕上显示出了一个书单,书单上第一本书的名字叫《聪明的投资者》,作者是本杰明 · 格雷厄姆。

如果没有那次搜索,现在我应该还是一个职场人。做着一份擅长但是并不喜欢的工作。但是命运就是这样有趣,安排我在那个特定的时间,搜了一个特定的词,知道了这本特定的书。

在火车上,我一页一页吸收着《聪明的投资者》中的投资理念:投资与投机是不同的;股票的价格与价值是不同的;市场先生是神经病,要利用市场先生,而不是被他利用;投资要有安全边际……

我如痴如醉地看着,如果那时候我旁边有个人观察我的瞳孔,肯定是放大的。这些核心的理念,到现在也一直贯穿在我的投资之中。

在火车上还发生了另外一件有趣的事,旁边卧铺的一个姑娘看到我在看《聪明的投资者》,好心告诉我:“你若喜欢投资,可以到雪球上看看。” 于是我知道了雪球这个网站,而且在这个网站一滚就是六年。

那时候进雪球,满屏幕都是讨论创业板和银行股哪个更值得买的。有几位大 V 力挺创业板;也有几位是银行股的死忠,力挺银行。基于此时我对投资的理解,我选择了招商银行,它的 PE、PB 都很低,符合格雷厄姆的标准。另外一个原因是我的工资卡是招行的,每次去招行办业务感受都很好。

我没料到,刚买完招行没多久,一场轰轰烈烈的大牛市就冲过来了。

四、2015 年,在疯狂的人群后面捡钱

2015 年的疯牛刷新了我对市场的认知。

银行股在翻了一倍之后就不怎么动了,仿佛整个牛市与它们无关。看着互联网、南北车,各种概念涨上天,自己手里的银行股波澜不惊,心理还真有点畸形。光生气没有用,好在市场还是给面子,疯牛的时候给了不少做分级基金溢价套利的机会。

印象中最爽的应该是 H 股分级的溢价套利,溢价 20%,砸了好几轮,溢价率都砸不下来。再就是那时候的打新,上市数个连板,赚得很爽;还有就是陆金所在做新开户的推广,有很多的羊毛可以薅,收益率能达到年化 10%。

看着身边的同事和亲戚全都变成了股神,我默默站在后面,捡地上没人要的金币。

捡着捡着,股灾来了。可怜的银行股,牛市不跟涨,股灾时一点也不少跌。

眼看 2015 年上半年的利润快要跌没了,一个新的投资机会进入视野——分级 A 下折套利。当时市场上的分级 B 份额处于高溢价状态,很多分级 A 打到 7 折以下。随着市场快速暴跌,分级 B 跌到了下折线,分级 A 将以净值重新分派份数。

军工 A、医疗 A、互联网 A、一带一路 A,这些分级 A 的下折套利,几天时间就有 20% 以上的收益。年化收益率都不知道该怎么算。那些天,每次市场一暴跌,我就暴赚。中午吃饭时,同事问我:“今天大盘怎么样?” 我说:“大跌!” 然后开始狂笑。一度我周边的人觉得我亏疯了。

当市场趋于稳定之后,又出现了新的套利品种——分级基金折价合并套利。当时由于恐慌,分级基金的子份额合并后比母基金要便宜,印象中有 3%~5% 左右的套利空间。

初一时卖塑料袋的经验派上了用场。我把资金分成四份,在场内以折价买入分级 A 和分级 B,合并之后按净值赎回卖出。四天一个周期,平均每次赚 3% 左右。买入、合并、赎回,买入、合并、赎回,一轮又一轮地套利。

最终,2015 年我以 38% 收益率圆满收官。

五、2016 年,初入港股

2016 年,由于 AH 差价很大,还是基于捡便宜的思想,我开始转战港股。

可能是 “好学生” 的心理作祟,我总觉得港股更成熟,做投资就应该去成熟的市场做。加之格雷厄姆的方法中,有一项是买“廉价证券”,也就是买入那些市值远小于可清算净资产的公司的股票。

这样的股票在 A 股根本找不到,但是在港股却有很多。于是我跑到港股,开始翻 “垃圾堆”,挨个找那些没人分析的 “廉价证券”。

刚到港股时,我真的是觉得过瘾。破净都是小意思,很多股票市值甚至低于账面净现金。3 倍 PE、4 倍 PE 的股票随便买。很多质量不错的股票,PE 也小于 10 倍。我每天在几十只股票上挂非常低的买入价,等鱼上钩。每次股市一暴跌,就会成交几只。

这一年运气还算不错,虽然年初回撤很大,但是后面还是涨了回来,最终赚了 23%。

六、2017 年,做投资不是奥林匹克

2017 年,是我最痛苦的一年。

这一年我继续投入了大量的时间来研究廉价证券公司的财报,琢磨要如何与这些人品有问题的管理层斗争。但公司的质量并不因我个人的努力而改变,投入的精力并没有什么额外的意义。

格雷厄姆喜欢买廉价证券,但人家是把公司控股了,然后清算拿钱。我们这些小散,就算买了廉价证券公司的股票又能怎样?我们能让公司清算吗?不能,我们连让这些公司把账上的现金给分红了都做不到。

另外,香港股市历史很长,这些廉价证券之所以廉价,是因为它们有这样或那样的问题。有的公司大股东人品不好,很喜欢出老千,尽管账上全是现金,还是要融资扩股。我持有的 30 多只股票中,一年内就踩到了两三个雷,苦不堪言。

相比我持有的这些廉价股,那些优秀公司的股票今年涨幅巨大。贵州茅台翻倍、腾讯翻倍,格力电器、招商银行等都涨了 70%~80%。持有这些优秀公司的股票,不但股价涨得快,而且在持有过程中还可以学习到什么是优秀的企业、优秀的管理、优秀的品牌。而和我持有的那些廉价股在一起,只能学到什么是老千、什么是耍诈……

这一年获得 20% 的收益,勉强跟上了沪深 300 指数,但这是我最累的一年,身心俱疲。

七、2018 年,第一次转变

经过上一年的折磨,我终于可以理解为什么巴菲特说:“我从不试图去翻越 7 英尺高的跨栏,我只是专注寻找 1 英尺高的跨栏,然后很轻易地跨过去。”

有那么多优秀公司的股价还趴在地上,我们干嘛非要去翻垃圾堆呢?在成熟股市赚的钱是钱,在 A 股赚的钱就不是钱了?2018 年,我趁着股市大跌,开始换入腾讯、招行、茅台等优秀公司的股票,完成了我投资生涯中的一次重要转变。虽然这一年最终收益率是−13.29%,但是理念上的成长是巨大的。我开始拥抱价格合理的伟大企业。

八、2019 年,找到新方向

这一年,我几乎没做什么动作,拿着招行、腾讯、茅台的股票,偶尔看看财报。用的精力是 2017 年的 1/10 都不到,但是收益率却有 40% 多。这就是买优秀企业股票带来的好处,我们与它一起享受利润增长就行了,不需要担惊受怕。

原以为 2019 年就会这样过去,突发的一件事情再一次改变了我对投资的看法。

下半年,一个同事请教我要如何选股票。“好为人师” 的我,兴高采烈地把怎么做业务分析、财务分析、估值分析给他讲了一遍,一口气讲了两个多小时。

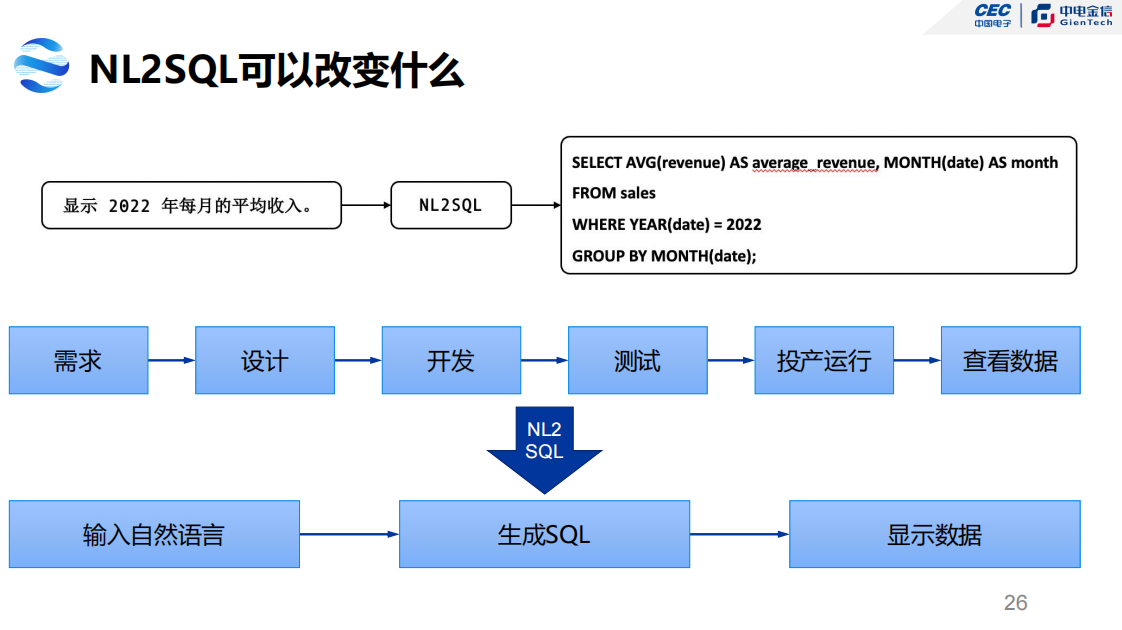

他很认真地听完后,茫然地看着我说:“没太懂,有没有简单点的方法。” 这时我才明白,选股的门槛太高了,大家并没有时间和精力来学这一整套的东西。更为简单的指数基金可能是更适合大家的投资工具。

这几年我辛辛苦苦地研究股票,运气也还算不错,算下来年化收益率也就是 20%。但是指数基金投入的精力要少得多,而收益率却能达到 10%~15%,明显性价比更高。于是,我开始梳理指数基金的投资方法,希望可以打造一套大家学得会、搞得清楚背后逻辑的指数基金投资方法。

认真的天马公众号的早期文章,我的这位同事是第一个读者。当他表示 “你写的东西,我能看懂,很好懂” 时,我非常非常开心。原来教别人投资、帮别人赚到钱,是件比自己投资赚到钱更有成就感的事情。

九、2020 年,我辞职了

我的文章前后写了 100 多期,所幸有不少读者捧场。有的同学是刚刚开始学投资,刚好看到了我的文章,很开心地学着。还有更多的同学,炒股好多年,亏了不老少,在很无助的状态下,看到了我的文章。

印象最深的是一位老大哥,他 50 多岁了,在一个三线城市做图书生意。十几年前就开始炒股票、炒期货,一分钱没赚到,还亏了 100 多万元。去年期货爆仓,他直接脑溢血,差点命都丢了。今年改跟着 ×× 群主炒基金,还是亏。

在交流中我发现,这些同学太需要正确的、稳健的投资知识了。就以这位老哥为例,年过半百,拼搏半生,正是应该把积蓄进行正确的资产配置,获取稳健复利收益的时候。可惜,他不但没有获取稳健的收益,反而因为投机,不仅损失百万元,还差点伤了性命。钱没赚到,生活也搞得一团糟。

投资本应该是为生活服务的,但在现实中,很多人的生活被投机操控了。这样的例子还有很多很多,有太多的人需要稳健的投资知识。然而,这样的知识却并不好找。愿意教别人稳健投资知识的人,也并不多见。

比如,很多投资者在股市跌的时候拿不住股票,这完全可以通过股债平衡组合来解决。“沪深 300 指数 + 债券基金” 的组合,这种在《聪明的投资者》中格雷厄姆强烈推荐的简单好理解的组合,竟然从来没见哪个大 V 给读者推荐过。市场上充斥的都是些教人暴富的秘籍、无比复杂的组合,没人想要教别人慢慢增长。

因虚荣心作祟,我想做点事情。我想把我学会的稳健投资知识,写给需要这些知识的人。他们是一群善于独立思考的人,希望通过资产的持续复利来实现稳健的增值,他们是对家庭有责任心的人,是热爱学习的人。

为这样一群人写优质的内容,应该也是一件很有未来的事情。但是写文章和回答读者问题,非常占用精力,无法与工作同时进行。

我是一个单线程思考的人,没办法前一分钟解答读者问题,后一分钟做公司的工作。好在已经有了一些积蓄和被动收入,加之生活比较简朴,权衡再三,我决定辞职。

既然我写的东西对大家有用,而我又喜欢做这件事,为什么不专心把这件事做好呢?人生短短几十年,发现自己想做的事情,就应该尽全力去做。

辞职后,我把家搬到了海南,面朝大海,春暖花开。

最后,我给大家三点投资建议。

(1)投资是为生活服务的,不会影响你心情的投资才是好投资。

(2)目标不要设太高,10% 左右的收益率是 A 股能给的,知足常乐。

(3)投资要先学会不亏,再学赚钱。不亏的要义就四个字:不懂不碰。

以上是我与投资的故事,缘分因它而起,人生因它而变。

===== Separator =====

“我已经做好资金分类了,算出有多少闲钱了,我要如何判断自己的波动承受能力呢?” 这是个特别好的问题,也是个很难回答的问题。经过多年的努力,我找到三个方法或许可以帮助你判断出自己对波动的承受能力。

方法一:闭眼想。这招主要面向没什么投资经验的同学,或许你之前从来没买过股票,也没买过基金。只有理论基础,没有实战经验。怎么办呢,先闭上眼睛,在脑海里想象,你面前放着一沓子钱。告诉自己,这沓钱就是你自己的钱,金额刚好是你一年的薪水。比如你年薪为 10 万元,那沓钱就是 10 万元。

然后,这 10 万元钱突然变了,变成了一串数字,每过一秒,这个数字就会变一下。先是从 100000 变成了 101000,又变成了 102000,又变成了 103000,每过一秒,数字就会加 1000。就这么一直加,数字加到了 110000,又到了 120000。

突然,数字由增变减,每秒减 1000。从 120000,减到 119000、118000,减到 110000、109000,一直减到了 100000。到了 100000,它并没有停息,而是继续一路减下去。99000、98000、97000、96000、95000,每一秒减 1000,不停地减,没有一丝要停的意思。这个时候,感受你自己的心跳,看减到什么时候,你的心跳开始加速,开始有些不安。

比如,减到 90000,你开始心跳加速,那说明你对波动的承受能力大概是 10%;如果减到 80000,你的心跳才开始加速,说明你对波动的承受能力大概是 20%;如果减到 50000 你才开始心跳加速,那你对波动的承受能力大概就是 50%。

不过,方法一只是靠想象的,每个人入戏程度不太一样。入戏深的或许能测出来,入戏浅的可能根本就测不出来。所以这个方法只对部分人有效。

方法二:主要对有投资经验的同学有效。它有个别名叫 “交学费”,具体就是指真金白银买了股票、基金之后,在持有过程中真实体会自己的心态变化的过程。通常来说,在没有掌握基本投资知识的前提下,贸然冲进股市,最后都会以亏钱告终。所以,我们将亏的那部分钱,称为 “学费”。

有的人是必须买到一定的总金额以上,才会开始展现心态变化。而有的人,哪怕只买了一点点,也只亏了一点点,就已经可以展现出心态变化。对于之前已经入市的同学,一定要仔细回忆自己在市场不同阶段的心理状态,找到适合自己的波动区间,然后专门挑自己能承受的波动区间的投资品种来买。

方法二得出来的结果是最准的,但它有个坏处,就是太费钱。你要是真投了 100 万元,得出自己的波动承受能力是 10%,那你的学费可是交了 10 万元啊。有没有比方法二更省钱,比方法一更真实的方法呢?有,那就是方法三。

方法三:对所有同学都有效,叫 “模拟游戏”。我给大家准备了一个模拟游戏,你可以在游戏里面,用几分钟的时间,体验三五年的“真实” 投资过程。所谓“真实”,是指这个游戏里面用的都是真实数据,是历史上真正发生了的市场行情。等你玩过这个游戏就会发现,真实的市场,比大片还魔幻。

最后,估计有同学会问:“我现在刚毕业,确实没有闲钱。难道我就一点股票基金都不能买吗?我稍微买点试试不行吗?” 其实,稍微买点也是可以的。不过,对于没有闲钱的同学,大家心里一定要明白,此时买基金,不是为了一夜暴富,也不是为了什么财务自由,而是为了积累实战经验,为以后有闲钱做投资时做准备。对没闲钱的同学来说,最重要的是提升工作技能,增加工作收入。万不可把基金投资当成主业,切记。

===== Separator =====

2020 年 4 月,某银行的原油宝事件刷了屏。买了这个理财产品的同学,不但本金亏光,还倒欠银行不少钱。很多平日里不怎么关注理财的同学,也纷纷转发各路文章。我估计,多数人只是看了个热闹。光看热闹也就算了,还真有位同学留言告诉我,他因为看了新闻,萌生了想去买点原油宝的想法。我听了之后,气得 “吐血三升”。

对于真正要开始理财的同学来说,看热闹没有任何意义。我们要从这些事件里总结些经验,学到点东西,这对我们提升投资能力才有正向作用。说实话,到现在我都没太搞懂,如果买了 1 万元的原油宝,到底会亏多少钱。相信绝大多数同学到现在也没搞懂。

虽然我没有办法洋洋洒洒写出几千上万字的分析,来讲解原油宝的来龙去脉,但这并不妨碍我躲过这个坑。因为我有一个万能法宝,这个法宝就叫 “不懂不碰”。想要做好投资,如果只能记住四个字,那这四个字一定就是 “不懂不碰”。

巴菲特的老搭档查理 · 芒格说:“我把公司分为三类:好公司,坏公司,太难懂的公司。我们投资成功的秘诀之一是,我们从不假装我们知道所有的事情,绝不愚弄自己。在我们的分类体系中,我总是把自己无法理解的,归纳到‘太难’这个类别。我会不定期把问题堆在这个类别里,而当解决问题的方案出现时,我才会把它从‘太难’的类别里挪出来。”

连投资大师都承认自己有搞不懂的东西,并且不去碰那些搞不懂的东西。我们作为普通投资者,有搞不懂的东西,太正常了。入市这些年,我搞懂的东西很少很少。A 股有 4000 多家公司,我只看懂两三家;股票基金几千只,我有把握的不超过 10 只;债券基金 3000 多只,我只敢买 2~3 只;股指期货、期权、黄金、白银、石油、海外债,等等,我也是一个都没搞懂。

因为这事,我还经常被不少同学笑话。这么多考试科目,我只搞懂那么一点点,照理说我应该是个坏学生,考试成绩应该很差才对。但这些年下来,我的投资是赚钱的,而且收益率还不错。各种大坑,比如 P2P、高溢价分级 B、暴雷债基、暴雷股票等,我也都躲开了,一个都没踩到。

我躲开这些雷,不是因为我多厉害,多么了解这个品种的实质,预测清楚了它会是大雷,然后选择躲开。而是因为,我根本就没搞懂这东西,说不出个所以然,所以选择不买。

投资比拼的是谁胆子小,谁更稳健,老老实实站在自己的能力圈里面,别胡乱往外迈。学明白一个品类,再把它加到你的能力圈里面,后面再考虑投资它。彻底学明白之前,不要碰它。

有同学问:“要怎么判断 ×× 品类我搞懂没有呢?” 答案是:如果能问出这个问题,基本说明没搞懂。此时,千万别着急投资,再学一段时间再说。“不懂不碰” 这个方法适用于所有投资场景。如果自己想买什么拿不太准的东西,请默念两句;如果看到身边有人义无反顾往坑里跳的,请在他面前念两句。

投资,先从不亏钱开始学起。

===== Separator =====

现在摆在你面前的有两条路。

(1)卖了就卖了,后面再涨与我无关,我就当没看见。

(2)不甘心股市又涨,还想再赚点,再次入市。

如果你能坚持住第一条路,那这场牛市对你来说还真是个加薪级别的好事。虽说赚不到多少钱,但至少是赚的。如果你没能坚持住,改走了第二条路,那我可以很确定地通知你:亏定了!

因为你进入了股市最标准的亏损剧本。这个剧本可以简单地总结为三步走:少买少赚—中买中赚—大买亏光。刚开始,买得很少,小小地赚了一笔,卖了;然后加大投入,赚了很可观的一笔,增强了信心,又卖了;最后把所有能投的钱全压上,一次性把之前赚的全还回去,还得把本搭上。

股市对于贪小便宜的人,一般都还比较宽容。但对贪得无厌的人,股市从来都是无比凶狠。“卖后悔了”,就是 “贪” 的具体表现。

===== Separator =====

二、债券市场的牛熊

债券市场的牛熊和股市的展示方法不太一样。股市是搞一个指数,比如我们常念叨的上证指数。上证指数一直涨,就是牛市;上证指数一直跌,就是熊市。而债券市场却不用指数来展示,而是看十年期国债收益率。十年期国债收益率就是:还有十年就到期的国债的年化收益率。

什么是国债的年化收益率呢?我来举个例子。

比如,一个债券面值 100 元,利息是 3 元,还有一年到期。我们用 100 元把它买了,一年之后还给我们 103 元。我们买它的时候,它的到期收益率是 3%。如果这个债券跌了,跌到 99 元,利息还是 3 元,我们花 99 元买了这个债券,过一年会还我们 103 元。我们买它的时候,它的到期收益率是(103−99)/99=4.04%。

大家看到了吧,债券的价格跌了,会导致它的到期收益率变高。反过来说,到期收益率变高,也就是意味着债券跌了。跌得多了,就跌成熊市了。

===== Separator =====

三、什么是债券基金

大家看完前面这些内容,再介绍债券基金就比较简单了。

债券基金,就是合同上写明了 80% 以上资产买债券的基金。再详细可以分为以下两类。

(1)纯债基金,只买债券,不买股票,也不买可转债。纯债基金里面也可以再细分为短债基金和长债基金。

短债基金,主要是买到期时间只剩下 1 年(短期)或者还有 1~3 年到期(中期)的债券。因为这些债券到期时间比较近了,所以受利率变化的影响较小,它们价格的波动也就比较小。当然,凡事都有利有弊,波动小了,收益率也低了。一般来说,优秀的短债基金,其年化收益率能达到 3%~4% 左右。

长债基金,主要是买 3 年以上到期的债券,甚至 10 年以上到期的债券。这种债券受利率变化的影响很大,因此收益率也会高一些。此类型中优秀产品的年化收益率在 4%~6%。

(2)混合债券基金,又买债券,又买股票,又买可转债。

根据基金里对买股票的要求不同,行业里习惯将混合债券基金分为一级债基和二级债基。一级债基,只打新股,不会到股市上直接买股票。二级债基,可以打新股,也可以直接在股市上买卖股票,股票仓位一般不超过 20%。但是在 2012 年,主管单位叫停了债券基金的打新,一级债基和二级债基都不能打新股了。

除了有关打新股的区别不再适用,各家基金公司对一级债基、二级债基里面能买多少可转债,定义也不太一样。可转债虽然也是债券,但债券持有人可以选择把它转换成股票。因为有这个特殊功能,可转债的价格波动非常之大,有时候比股票涨得还快,有时候比股票跌得还多。

有的基金公司把可转债当成债券,有的公司会把可转债单独列出来,与股票并成一类。这就使得现在市场上一级债基、二级债基的分类方法不是很明晰。比如有的一级债基,合同上写了 “不能买股票”,但它配置了大量可转债,整个基金波动巨大。有的二级债基,合同上虽然写的是 “既可以买股票,又可以买可转债”,但该基金经理比较谨慎,这两个品种虽然都买了,比例却都很低,整个基金波动也不大。

关于混合债券基金,我们要换一个分类方法。我们要把混合债基里面股票与可转债的比例加起来,来计算这只基金的股票类资产比例。

如果一只混合债基里面,股票 + 可转债的比例大于 0 且小于等于 10%,我们称这种混合债基为保守型混合债基。由于在纯债基的基础之上增加了 10% 以内的股票和可转债,所以这种类型的债券基金中的优秀产品,能做到年化收益率在 6%~7%。

如果一只混合债基里面,股票 + 可转债的比例大于 10%,我们称这种混合债基为积极型混合债基。由于股票和可转债的比例大幅提升了,所以积极型混合债基的收益就可上可下了。做得好的产品,年化 15% 的收益率都有可能做到;做得差的,年化收益率最后搞成负的也很常见。积极型混合债基收益率高低,主要看股票和可转债选得好不好。

积极型混合债基里有一类特殊品种,叫可转债基金。它主要的投资对象就是可转债。可以想象,可转债基金的波动自然也就像可转债一样,非常之大。因此,我们不能把可转债基金当成传统意义上的债券基金,而是要把它当成股票基金来看待。本书对可转债基金就不做过多分析了,波动承受能力不高的同学,是不能配置可转债基金的。

===== Separator =====

对于长债基金(短债基金下一节说)、混合债基,我有五大标准。

(1)基金要在 2016 年 10 月 1 日前成立,因为这个时间是上上轮债券熊市的起始日。完整经历两轮牛熊,才好评判基金成绩的好坏。

(2)基金经理也要在 2016 年 10 月 1 日前就开始管理这只基金了。只有这样,基金的业绩才能算成这个基金经理的业绩。

(3)基金规模大于 5 亿元,规模太小的基金容易清盘。

(4)基金收益在同类产品中名列前茅。基金最好得过大奖(比如晨星奖),基金公司会比较重视得过大奖的基金,会投入比较多的投研资源。

(5)基金公司规模大,风控体系完整,以防基金经理乱来。

根据这五条标准,我从 2000 多只债券基金中选出来一些不错的基金,分别是以下几只。

纯债基金(长债基金):富国信用债债券 A/B、易方达信用债债券 A。

保守型混合债基:招商产业债券 A、鹏华产业债债券。

积极型混合债基:易方达稳健收益债券 A、易方达裕丰回报债券。

===== Separator =====

一、如何选短债基金

目前,市场上的短债基金有几百只,看似繁多,其实多数是刚刚成立没多久的新基金。各家基金公司都是看准了银行理财产品净值化这一重大转折点,纷纷推出各自的短债基金产品。如此多的产品,我们该怎么选呢?

还是先做定量的选择,我的选法如下。

(1)选择 2020 年 4 月前成立的基金,这是最近一次的债券熊市,对短债基金的要求可以比长债基金稍微低一点,但依旧要经历过一轮牛熊才能看出所以然。

(2)基金经理也要在 2020 年 4 月前就开始管理这只基金了。只有这样,基金的业绩才能算成这个基金经理的业绩。

(3)基金规模大于 5 亿元,规模太小的基金容易清盘。

(4)基金的年化收益率在 3% 左右就可以,无须太高。但是对基金的历史回撤要求要严格一些,2020 年 4 月至 11 月底的这轮债券熊市中,基金最大回撤不能超过 0.55%。

(5)基金公司规模大,风控体系完整,以防基金经理乱来。

对于第四条,我要特别说明一下。由于现在新的短债基金比较多,各家公司为了让自家的产品脱颖而出,不惜牺牲短债基金的稳定性,以追求高收益。但是,这势必会增加基金的波动。我选短债基金时,一般的用途是短期持有,持有三个月到一年,要重点考虑短债基金的稳定性。

我们把这五条标准应用到几百只短债基金上,最后选出以下三只短债基金:嘉实超短债债券 C、中欧短债债券 A、易方达安悦超短债 A。

能力圈

市场风险不可避免,投资者的着眼点不应是客观风险,而应是自己的主观技能。“以我为主” 才是投资市场中的真正秘诀。许多股民都说自己在学巴菲特长线投资,股票涨了拿着,股票跌了拿着,股票退市了还拿着,最后去证监会闹事。然而很少有人认真地问过自己,我对这家公司了解多少?我对这个行业了解多少?

任何一个市场都不能保证信息都是真实的。投资者应该具备的专业能力,是识别虚假信息的能力。但是一个人不可能懂得所有的东西,这就需要专业知识的支撑。每个人都有自己的能力圈,你跟一个卖菜的农民说今天菜市场的白菜 100 元一斤,你肯定骗不了他。投资其实是一个认识自己的过程,如果一个投资者能做到成为行家才投资,那肯定亏不了。

本文由博客一文多发平台 OpenWrite 发布!