随着智能汽车进入「降本增效」的关键周期,对于上游产业链,尤其是芯片的影响也在持续发酵。

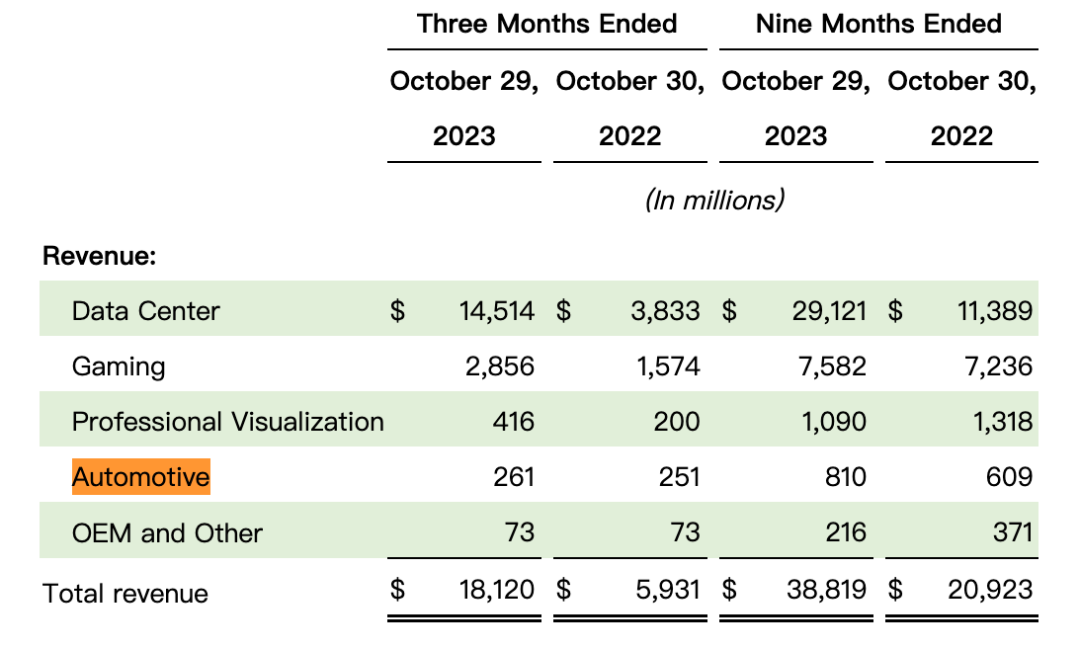

本周,英伟达发布截至2023年10月29日的第三季度财报数据,整体业务收入为181.2亿美元,比去年同期增长206%,比上一季度增长34%。

其中,数据中心业务在第三季度营收达到创纪录的145.1亿美元,较上一季度增长41%,较上年同期增长279%。游戏、专业设计可视化解决方案两个业务板块,也取得了超过80%的同比增速。

英伟达三季度财报

不过,作为未来潜力巨大的业务板块,英伟达本季度的汽车业务营收为2.61亿美元,较上一季度仅增长3%,较上年同期仅增长4%。

在此之前,英伟达CEO黄仁勋对汽车业务未来的营收期望是达到百亿美元级别。显然,汽车行业的变化,正在不断修正公司的预期。

"汽车业务营收增速下滑,可能是由于中国汽车制造商库存过剩(在智驾领域,中国车企是英伟达的最大客户群体),以及中高端车型销售预期的下调。”在高工智能汽车研究院看来,这意味着,市场需求正在重构。

事实上,从上周开幕的广州车展,也可以看出端倪。大部分车企,正在开始集中发力30万元以下的智能电动细分市场。对于他们来说,这个占到全年近80%新车销量的走量市场,是留在战场的入场券。

截至目前,英伟达在汽车行业先后推出了Tegra系列、Paker、Xavier、Orin等多款高算力芯片产品,也拿到了不少头部车企的规模化量产项目。

按照高工智能汽车研究院监测数据显示,仅在中国市场,今年1-9月,英伟达Xavier/Orin的上车交付量就达到30万辆(对应芯片74.32万颗),同比上年同期大幅增长269.16%。

从业绩对比来看,一方面,英伟达传统座舱类产品项目已经陆续进入车型的升级周期,高通平台已经成为主流;另一方面,也反映出智驾项目后续订单交付的不确定性。

在中国市场,今年以来,包括地平线、黑芝麻智能、爱芯元智等本土厂商正在不断抢占车企客户。同时,在全球市场,Mobileye、高通持续对英伟达所在的高阶智驾市场发起冲击。

比如,今年4月,黑芝麻智能正式对外推出了武当系列C1200智能汽车跨域计算芯片。作为一款“All in one”的芯片,C1200主打全面的计算类型的集成,面向多域融合跨域计算,以及单芯片覆盖高阶智能驾驶场景。

更为突出的优势是,这款芯片还提供32K DMIPS的行业最高MCU算力;这意味着,可以实现真正意义上的单芯片NOA。相比国内现有的通过至少3颗芯片的低效方案,板级做到了最简。

高工智能汽车研究院最新发布数据显示,2023年1-9月,中国市场(不含进出口)乘用车前装标配(软硬件)NOA交付新车37.73万辆,同比上年同期增长151.20%。

不过,在前装搭载率方面,也仅仅不到3%(2.55%)。同时,从具体品牌车型来看,除了理想汽车(NOA搭载量占整体市场的约六成),其余品牌的搭载量仍然受制于销量和配置率的影响。

同时,NOA标配的新车交付均价仍高达36.09万元;这让不少车企开始寻求英伟达之外的替代方案。这也是后者去年开始主推Orin低阶版本的原因之一。

就在今年9月,腾势正式对外宣布,在此前提供Orin-X版本的基础上,新增Orin-N配置(算力为84TOPS);而对应的高快智驾包新车主选装价格为1.2万元,相比之前的X版本便宜1.1万元。

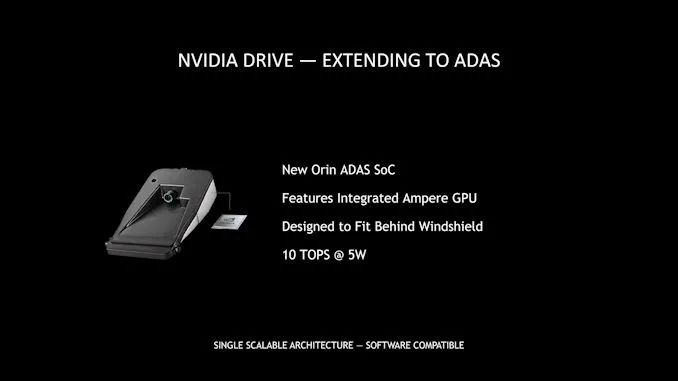

而在三年前,英伟达更是曾计划推出低阶的Orin智能前视一体机方案,算力仅为10TOPS,从而与Mobileye等对手争夺入门级ADAS市场。

毕竟,面对市场的残酷现实,英伟达也不得不让步。

此外,在座舱部分,今年英伟达选择与MTK合作,将GPU芯片集成到MTK的下一代智舱SoC,希望借助后者的客户资源以及量产经验,继续维持甚至寻求新的业务突破口。

同时,英伟达将核心资源聚焦智能驾驶,今年更是招募了原小鹏汽车自动驾驶副总裁吴新宙,主导全栈自动驾驶软硬件系统的研发和量产。

而对于英伟达而言,过去几年的汽车芯片(硬件)业务势头很猛,但对于公司的整体业绩贡献占比还未到临界点。

数据显示,2021年,英伟达汽车业务营收5.66亿美元,占公司总营收比重为2%,2022年营收9.03亿美元,占比约3%。尽管,英伟达在手订单金额超过100亿美元,但能否兑现,还是一个未知数。

此前,黄仁勋还提出了「软件3.0」概念(依赖数据、算法和计算引擎),结合公司的战略转型,其认为,“英伟达希望销售更多只在其GPU上运行的软件。”

然而,屋漏偏逢连夜雨。

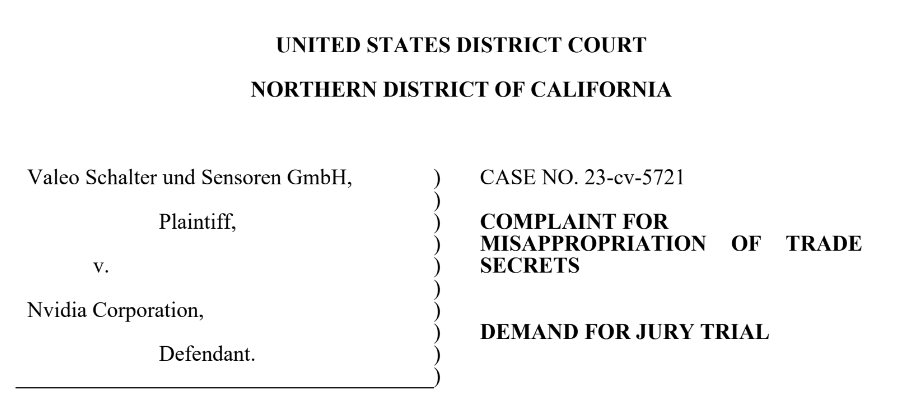

就在本周,海外媒体曝光,法雷奥已经起诉英伟达窃取商业机密。原因是,英伟达曾于2021年招聘的前法雷奥员工,涉嫌窃取公司(法雷奥)的大量机密文件,包括APA自动泊车系统的源代码。

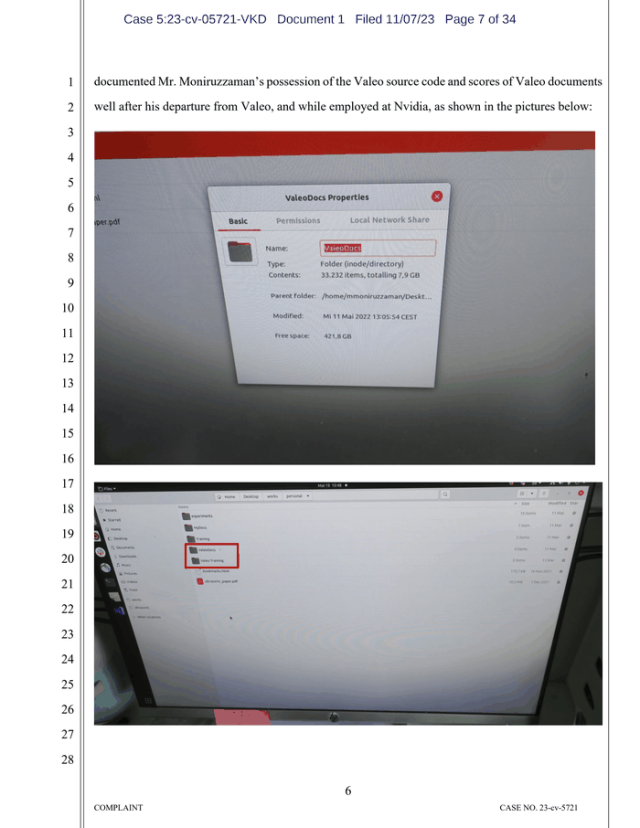

此前,该员工在入职英伟达后,在一次与法雷奥的电话会议时,被发现其电脑桌面显示了一个包含法雷奥软件源代码和“ValeoDocs”的窗口。

目前,这名员工已在今年9月被法院刑事定罪。此前,法雷奥和英伟达与一家汽车制造商签订了开发APA系统的合同。

法雷奥在诉讼中声称,被盗信息已与有权访问并正在使用法雷奥商业机密的其他英伟达软件工程师共享。“这意味着,可以为英伟达节省数百万甚至数亿美元的开发成本。”

目前,英伟达尚未对这起诉讼发表评论;不过,法雷奥正在寻求法院禁止英伟达继续使用泄密的软件代码,外加未具体说明的赔偿金额。

众所周知,目前,在全球范围内,可以提供量产级自动泊车方案的供应商数量要远少于行车ADAS。法雷奥、博世、TTE是全球APA市场的主要份额占有者;在中国,也仅有德赛西威、智华科技、魔视智能等少数厂商。

而对于高阶智驾来说,行泊一体是大趋势。这对于当下困于软件系统研发迟迟无法量产交付的英伟达来说,缺乏的正是工程化和量产交付经验。

高工智能汽车最新监测数据显示,目前英伟达在中国市场正在大量招募自动驾驶方案软件工程师,办公地点分布在北京和上海,目标是深度参与验证、适配和改进软件堆栈在中国的性能。

招募方向包括高精地图和定位、行为决策、规划控制、系统方案以及自动泊车系统方案,并且还推出了「全员持股」计划。

此前,英伟达曾推出的NVIDIA DRIVE™ 开源软件堆栈,可以帮助开发者高效构建和部署各种应用程序,包括感知、定位和映射、计划和控制、驾驶员监控和自然语言处理。

不过,这距离量产交付,还有很长的距离。

三年前,英伟达和梅赛德斯·奔驰宣布将在未来十年合作开发全自动驾驶汽车,双方借助各自在高性能计算和高端汽车制造方面的经验,共同打造一款全新的软件定义汽车。

此次合作,被英伟达视为公司发展历史上“最大的单一商业模式转型”。双方能够分享未来用户购买功能和订阅服务的收入。背后,则是英伟达提供软硬件全栈解决方案,并且是和奔驰联合开发。

为此,黄仁勋还专门对外强调,“未来几年新车以成本价销售将不再是“天方夜谭”,因为利润将主要来自软件。”公开数据显示,英伟达每销售1美元的硬件,软件等相关系统提供商将获得8美元的收入。

不过,英伟达和奔驰的战略合作项目,由于前者在全栈软件能力上的缺失,再加上这几年疫情等突发因素,导致项目出现延期状况。此外,奔驰在中国的项目,甚至在寻求其他供应商的帮助。

如今,被法雷奥告上法庭,英伟达的汽车全栈业务布局,或许将变得更加艰难。此前,法雷奥拿下了宝马(高通平台)项目的域控制器与泊车系统订单,而高通正是英伟达的直接对手。

此前,宝马集团和法雷奥宣布达成一项新的战略合作,这是双方既有长期合作关系的进一步深化。这进一步凸显汽车Tier1供应商的竞争力,尤其是新车研发周期大幅缩短的行业背景下。

继宣布为宝马即将推出的新一代平台“Neue Klasse”合作开发ADAS域控制器、传感器以及泊车和操控软件之后,宝马集团和法雷奥宣布合作开发最高可达L4级的全自动泊车技术。

此外,作为英伟达在中国市场的主要客户,理想、小鹏等新势力也都在厉兵秣马备战芯片自研;同时,华为依靠智选模式已经规模化导入自家芯片。

尤其是特斯拉FSD即将进入中国市场已成定局,更是加速中国头部智能电动车企效仿跟进;在这些企业看来,软硬协同(实现芯片的自主可控)是下一个周期提升智能化体验和构建差异化的关键。