还记得摩根大通((J.P.Morgan)首席执行长杰米-戴蒙(Jamie Dimon)说「如果他是政府,他就会关闭比特币」,加密货币的唯一「真正用途是犯罪、贩毒、洗钱和避税」吗?

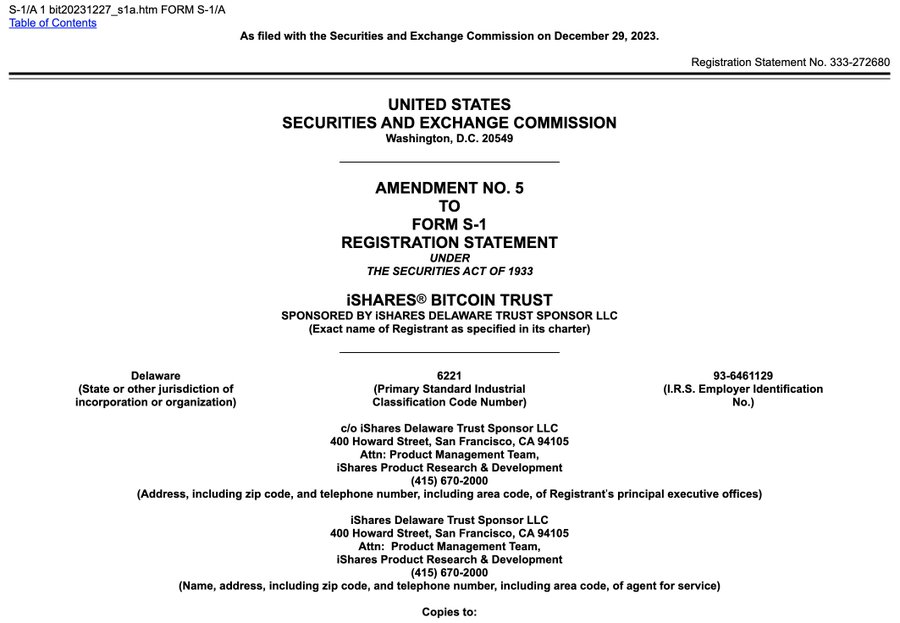

然而,最新消息显示,两家巨型资产管理公司——景顺Invesco和全球最大的资产管理公司贝莱德(BlackRock),以及美联储自己的交易平台,都指定摩根大通作为他们的授权参与者(Authorized Participant,AP)。

这意味着,摩根大通将成为贝莱德iShares比特币现货ETF和Invesco Galaxy比特币ETF的授权参与者,负责处理ETF的创建与赎回,以及基金管理人之间的现金转账。

除了摩根大通,贝莱德还指定了Jane Street Capital作为AP,负责在其现货比特币ETF获得美国证券交易委员会(SEC)批准后引导现金进出。需要注意的是,Jane Street Capital似乎是几乎所有比特币ETF的AP,意味着该机构将在未来几年内处理大部分ETF订单。

彭博社记者Eric Balchunas表示,美国证券交易委员会倾向于比特币ETF采用现金模式,以减少接触实际比特币的中介机构数量。他们希望构建一个封闭的系统,以降低洗钱问题的风险。Balchunas提到,美国证券交易委员会不喜欢经纪商作为接触比特币的中介机构,并希望尽可能减少这种接触。

这些观点表明,监管机构对比特币ETF的设计和运作存在一定的担忧,特别是在涉及实际比特币的交易环节。他们希望通过限制中介机构的数量和增强可控性来降低洗钱风险。

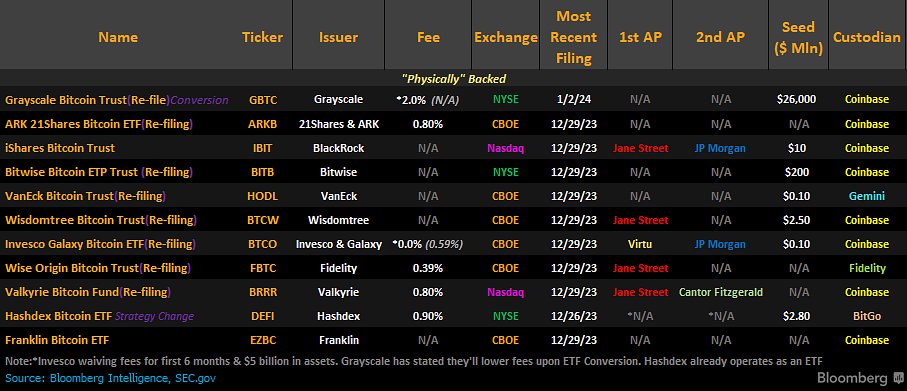

目前,共有14家资产管理公司希望获得美国证券交易委员会对现货比特币ETF的批准。这些公司包括贝莱德、VanEck、Valkyrie Investments、Bitwise Investment Advisers、Invesco Ltd.、富国基金管理公司、富达(Fidelity)、WisdomTree、Ark Investments&21Shares都已向监管机构提交了新的文件,详细说明它们与做市商之间为确保交易流动性和效率所做的安排。

根据文件披露,如果SEC在新的一年开始时批准这些产品,Valkyrie将对其ETF征收0.80%的管理费。Ark和21Shares此前也透露,它们计划对自己的ETF收取相同的费用。富达智源比特币基金预计将成为费用最低的基金,仅收取0.39%的费用。Invesco宣布计划收取0.59%的费用,但在提交的文件中补充说,对新基金吸引的前50亿美元资产免收6个月的费用。

此外,灰度和Hashdex希望将其现有产品转化为现货比特币ETF,它们在本月早些时候提交了更新的文件。然而,彭博ETF分析师James Seyffart指出,尽管灰度已经提交了三份更新文件,但最新文件中并没有提供太多细节,只在现金创建方面进行了明确描述,仍然没有指定授权参与人。此外,文件中也没有提到费用的任何描述,这也是一个重要问题。

迈入2024年1月后,现货比特币ETF几乎成为短期内决定市场走向的主要叙事,在此背景之下,数据层面其实也成为了观察市场情绪与资金博弈的一个有效窗口。

1月2日,比特币价格首次自2022年4月以来突破45000美元,持有比特币多头仓位或杠杆多头赌注的成本达到历史新高。

Matrixport数据显示,全球平均永续合约资金费率在亚洲交易时段达到了创纪录的66%年化率,表明市场保持多头情绪,并对即将批准的比特币ETF持乐观态度。然而,高资金费率可能在市场停止上涨时成为多头仓位的负担,导致多头赌注解除和价格回调。

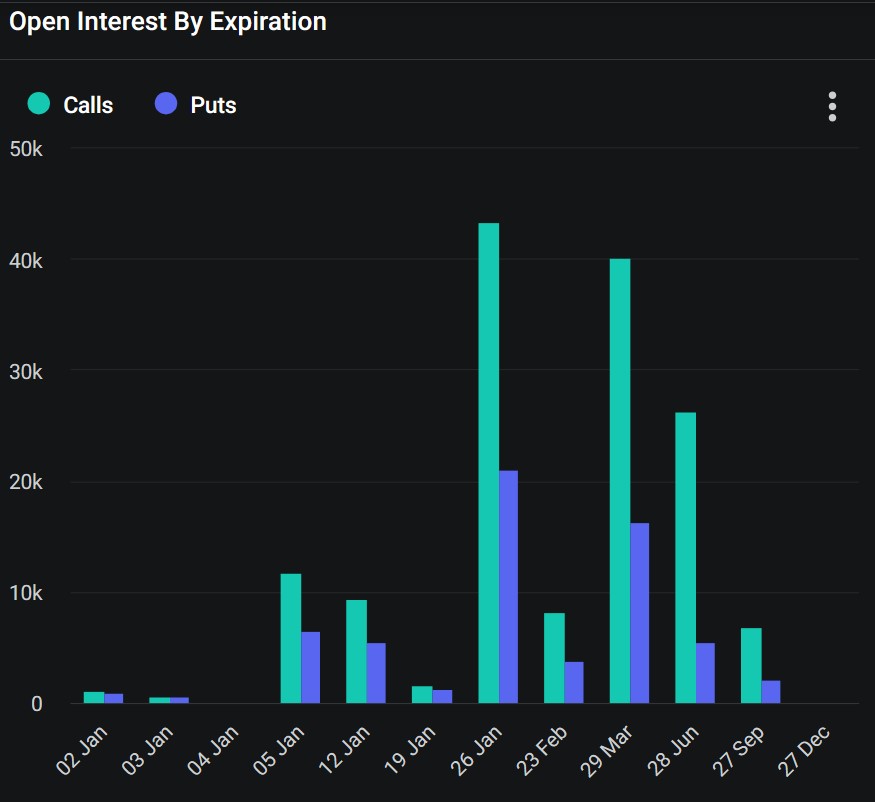

Deribit 统计数据显示,按行权日期看,本月的比特币期权持仓集中在1月5日、1月12日、1月26日三天,且看涨期权(Call)均高于看跌期权(Put)。

不过期权数据也显示,各主要到期日的隐含波动率(IV)和价格的波动性都很小,与ETF密切相关的1月12日期权的IV不但没有上升,反而有所下降。此外,这些期权的交易量非常低,仅占当天总成交额的2%,这种低水平很少见。

这一数据意味着市场可能已经考虑到了ETF的潜在批准,即使获得批准,也未必会导致价格大幅上涨。期权活动低迷表明投资者有一定程度的预期和谨慎,可能表明预期的批准已被定价,限制了获得可观回报的可能性。

总结

如今,现货比特币ETF的批准已成为决定市场走向和资金博弈的重要因素。高资金费率、期权数据和投资者情绪都提供了有关市场预期和投资者行为的重要线索。然而,投资者需要意识到市场已经对比特币ETF的批准进行了定价,并对市场风险保持谨慎态度。