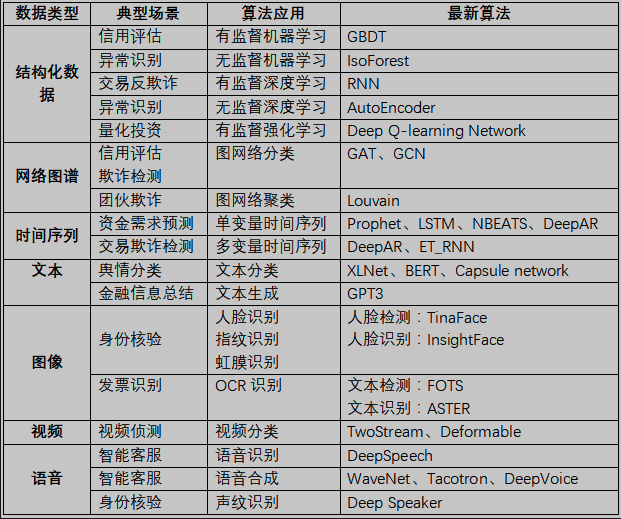

AI+金融领域

信贷业务

个人信贷单笔数额小、数量大,需要大量的人力和时间投入,信贷审核的数据也呈现出分散化、碎片化的特点。同时传统金融机构和互联网金融公司的风控环节中,普遍存在信息不对称、成本高、时效性差、效率低等问题,传统的风控手段已经难以满足个人消费爆发式增长所引发的信贷需求,以及长期以来被传统金融机构忽视的长尾用户的贷款需求。

智能风控可以覆盖包括贷前、贷中、贷后三个阶段的个人信贷业务全流程,依托智能风控技术与传统风控模型互补,可以对客户风险进行更为及时有效的识别、预警和标识,同时实现全链条自动化、智能化。

贷前

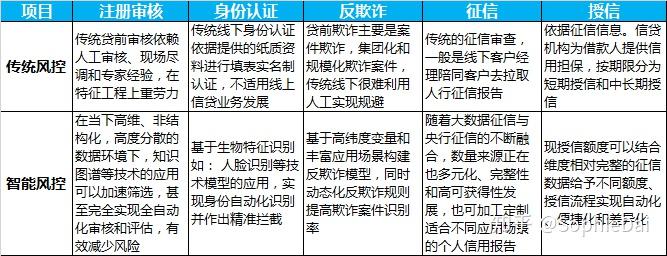

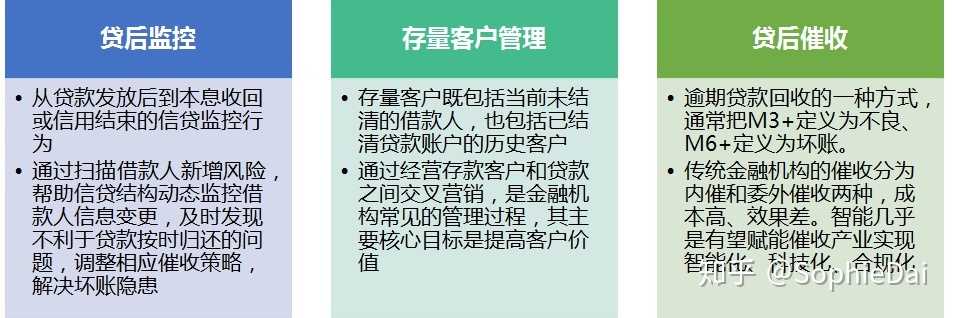

智能化手段通过线上线下结合,将非结构化数据建立联系,利用机器代替人工,消除主观判断带来的二次风险,实现自动化的同时降低成本、提高效率。贷前风险控主要包括注册审核、身份验证、反欺诈、征信和授信五大环节。

- 注册审核:

- 知识图谱:大数据构建知识图谱,发现矛盾点,关联节点等

- 黑名单:内部黑名单,外部黑名单,政府公布黑名单,基于爬虫技术+AI文字识别

- 反薅羊毛:同ip,同设备号等防备被薅羊毛

- 身份认证:身份证识别,判别有无遮挡,申请日期是否在有效期内,伪造身份证等

- 用户画像:互联网行为,网络位置,社交关系,申请设备,物理位置等;

- 身份认证:

- 身份证二要素:AI进行身份证识别(姓名,性别,民族,出生日期,住址,身份证号,签发机关,有效期),再调用公安系统校验姓名,身份证号是否一致

- 人脸识别:AI进行静默活体识别(识别是否是真人,区分照片,人脸面具)和配合式活体识别(摇头,点头,眨眼等),人脸比对(识别为同一人),人脸搜索(从库里搜同一个人)

- 银行卡三要素: AI进行银行卡识别(银行卡卡号,银行卡类型,开户行名称),再调用相关系统校验姓名,卡号是否一致

- 驾照及行驶证:AI进行驾照识别和行驶证识别,再调用公安系统校验姓名和车牌号等是否一致

- 反欺诈:

- 申请欺诈:使用虚假信息,虚假材料,基于AI识别虚假照片或者识别内容之后做智能分析,基于用户高纬度的特征变量及反欺诈规则构建反欺诈模型,提高欺诈案件识别准确率

- 社交网络:欺诈团伙关联关系,基于知识图谱识别团伙,并基于欺诈规则判定团伙欺诈

- 电商数据:消费行为分析,基于算法对用户消费行为进行分类

- 设备数据:设备指纹IP,由于相关合规问题可基于算法生成唯一设备指纹

- 欺诈黑名单:基于内部数据和外部数据(购买,爬虫+AI识别)构建黑名单

- 征信:

- 数据来源广:社交数据,司法数据,社会行为,搜索数据,电商数据,线下消费行为等

- 技术:通过大数据技术捕捉传统征信没有覆盖到的人群,满足了没有进入征信范畴但又有借贷需求的人群

- 信用评估:基于历史数据及用户画像,评估信息主体风险

- 授信:

- 构建授信额度模型,对不同的征信给与不同的额度

贷中

贷中风险管理能够实现对在线交易进行仿冒和欺诈识别,对借款人进行实时管控,有效防范和控制欺诈交易等贷中风险威胁。贷中风险控制主要包括信用评分、风险定价、审批、交易监控和交易反欺诈五大环节。

- 信用评分:基于大数据,采用AI预测模型和集成学习模型对个体进行建模打分模型,形成信用评分

- 风险定价:基于AI预测算法针对不同案件有不同的个性化定价,提升边际效益

- 审批:智能审批,AI识别相应的材料进行相应规则审批,节省时间解放人力

- 交易监控:实时监控,及时调整风控策略,优化模型

- 交易反欺诈:基于机器学习技术,信贷业务端可以构建针对业务信息中的欺诈特征与风险的自动化识别与评估,通过关联各类数据中的机构关系,自动发现新的欺诈模式,为不同场景提供反欺诈模型。

贷后

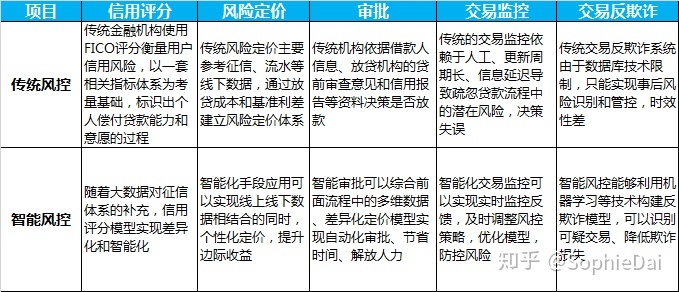

贷后风险控制主要包括贷后监控、存量客户管理和催收三大环节。

利用机器学习处理多维弱变量数据,可以精准估计违约风险,制定风险管理策略、风险偏好、风险限额和风险管理政策和程序,通过自动监控策略执行情况及时优化调整,提升业务端风险管理体系的有效性,打造信贷风控闭环。

企业风控场景

服务对象:

- 企业自身风险管理

- 对公业务贷后预警

- 产业链风险管理

监测应用:

- 企业画像

- 监控大盘

- 风险预警

- 报表中心

能力支撑:

- 数据管理

- 特征管理

- 关系图谱

- 模型管理

综合数据能力和AI能力,提供企业基本信息、企业风险信息、企业关联信息等多维度交叉验证的针对企业的风控预警服务,让企业风险无所遁形。

各平台提供的公有服务

七牛

- 先享后付:基于用户行为分析,有效识别逃单、恶意退款、无法履约等风险用户,在出行、电商、租赁平台等先享后付场景有较好的识别效果。

- 信贷风险洞察:专注于识别金融业务申请、贷中监控中的履约风险,准确识别恶意用户与行为,帮助银行/信托/保险/消金/小贷等金融行业客户提升风险识别能力,降低企业损失。

- 租赁风险:针对 3C 租赁业务申请场景,实时识别申请人租赁履约欺诈风险。帮助租赁平台客户提高风控能力。

- 账户保护:针对互联网业务各类操作场景,通过用户时序和异常分析,有效识别账户盗用行为。

- 营销价值分析:针对营销场景,实时识别用户营销价值,提高商户营销效果。

- 汽车金融:基于“人+车+场景”的维度进行风险识别,针对二手车买卖、车抵贷、融资租赁等场景,能够有效识别识别车主风险信息及车辆异常信息。

- 申请欺诈防护:针对常规业务申请场景,对申请人的行为进行实时风险评估,解决租赁/消费分期/出行/电商/等互联网行业客户在支付、理财、风控等业务环节遇到的欺诈威胁。

- 注册保护:针对游戏/电商/出行/教育/生活服务/社交/医疗/租赁平台/等互联网行业用户注册场景,有效识别批量注册、手机黑卡注册等恶意注册行为。

- 营销保护:在营销活动环节中,有效识别薅羊毛、黄牛抢票、恶意秒杀、恶意抢红包等营销欺诈行为,保障商户营销效果。

云产品:

- 智能语音:基于语音识别、语音合成、声纹识别、自然语言理解等技术,实现智能语音交互

- 内容审核:提供图片、视频等内容的审核服务,精准识别过滤色情、暴恐、敏感人物等违规内容以及重复图片内容

- 人脸核验:利用活体检测、1:1 人脸比对、身份证 OCR 等 AI 技术,对用户身份进行审核验证

腾讯

借贷风控解决方案:

- 营销获客

- 预筛选评分

- 响应评分

- 合规安全

- 贷前审批:

- 反欺诈模型

- 申请评分模型

- 收益评分模型

- 额度管理

- 行为评分模型

- 收益评分模型

- 资产价值优化

- 行为评分模型

- 收益评分模型

- 贷后管理

- 行为评分模型

- 收益评分模型

- 早期催收模型

- 催收管理

- M1/M2/M3+催收模型

- 失联评分

交易风控

- 风险感知:

- 手机设备丢失

- 设备盗骗行为

- 设备异地登录

- 商户养卡套现

- 风险识别:

- 风险识别规则:

- 交易行为可疑

- 操作环节风险

- 风险识别模型

- 交易可信模型

- 操作对象模型

- 风险识别规则:

- 风险决策:

- 内部业务:

- 通用/首登/改密

- 异常/冲突/频度

- 手机银行

- 人机交互安全

- 终端风控引擎

- 内部业务:

- 风险释放

- 释放手段

- 强认证

- 挂起

- 电话

- 短信验证

- 生物识别

- 释放手段

百度

参考

- https://zhuanlan.zhihu.com/p/52551217

- https://cloud.baidu.com/product/fsu-brp.html