全文链接:https://tecdat.cn/?p=34670

原文出处:拓端数据部落公众号

金融市场的波动性一直是投资者和决策者关注的焦点之一。为了应对市场波动的风险,套保成为了一种重要的金融手段。在这个背景下,使用R语言软件中的GARCH VAR模型对沪深300金融数据进行分析,可以帮助我们更好地理解市场波动的特点和规律。本文将通过可视化分析的方式,帮助客户进行GARCH VAR模型在套保期限方面的应用,为金融决策提供更加可靠的参考。

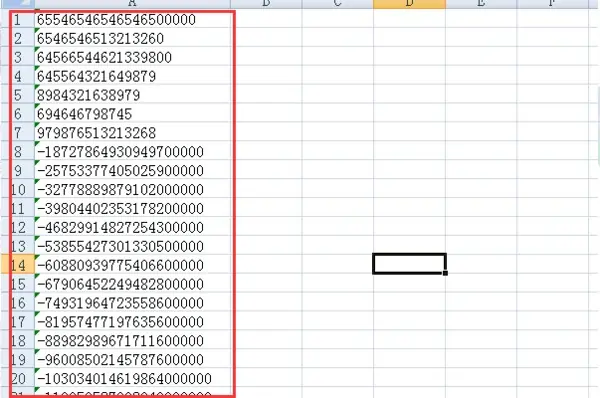

沪深300数据.csv"

这是一个包含股票市场数据的文件,其中包括了沪深300指数的历史数据。沪深300指数是由上海和深圳证券交易所的300家上市公司组成的股票指数,是中国A股市场的重要指标之一。该数据文件包含了沪深300指数的开盘价、收盘价、成交量等信息,可以用于分析股票市场的走势和波动。

"从选定套保期限到计算比率.csv"

这是一个关于金融衍生品套期保值的数据文件,其中包含了从选定套保期限到计算比率的相关信息。金融衍生品套期保值是指投资者利用金融衍生品进行对冲交易,以规避市场风险和波动。该数据文件包含了套期保值的期限选择、计算比率等信息,可以用于分析金融衍生品的套期保值策略和效果。

求数据的对数收益率

对数收益率是衡量资产收益率波动性的一种指标,通常用于分析股票、期货等金融资产的收益情况。在这里,我们通过计算股票和期货的对数收益率来分析市场的波动情况。

#现货

S=diff(log( (as.numeric(as.character(data2$基金收盘价[1: 33 ])))))

#期货

F=diff(log( (as.numeric(as.character(data2$IF1502收盘价[1: 33 ])))))这段代码通过R语言对数据进行了处理,计算了股票和期货的对数收益率,并将结果存储在变量S和F中。对数收益率的计算可以帮助我们更好地理解市场的波动性和风险。

查看数据的时间序列图

时间序列图是一种常用的数据可视化方法,可以直观地展现数据的走势和周期性。在这里,我们通过时间序列图来观察股票和期货的价格走势。

这是股票价格的时间序列图,可以看到股票价格的走势和波动情况。

ADFtest 单位根检验

单位根检验是时间序列分析中常用的方法,用于检验序列的平稳性和趋势性。在这里,我们通过ADFtest对股票和期货的价格序列进行单位根检验。

adf.test( (S) ,k=2)原假设是有单位根,p值小于显著性水平(0.1 or 0.05),因此拒绝原假设,就是没有单位根,不需要做差分,数据平稳。

原假设是有单位根,p值小于显著性水平(0.1 or 0.05),因此拒绝原假设,就是没有单位根,不需要做差分,数据平稳。

建立ols模型

OLS模型是一种常用的线性回归模型,可以用于分析变量之间的线性关系。在这里,我们通过建立OLS模型来分析股票和期货之间的关系。

这是OLS模型的拟合结果,可以帮助我们理解股票和期货之间的线性关系。

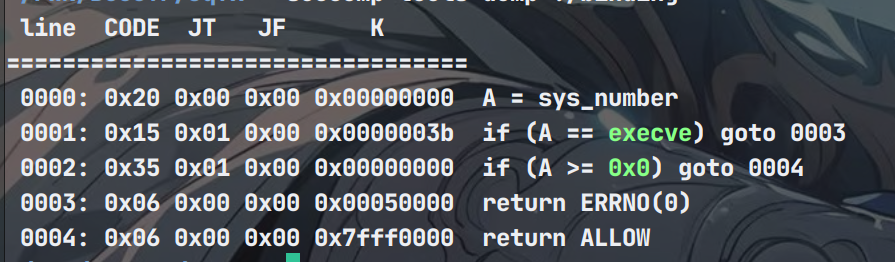

Garch model

Garch模型是一种用于分析金融时间序列的模型,可以帮助我们理解时间序列的波动性和风险。在这里,我们通过设置Garch模型参数并对模型进行拟合来分析股票和期货的波动性。

通过Garch模型的拟合结果,我们可以得出股票和期货的波动性和风险情况。

设置garch模型参数 对模型进行拟合

ugarchspec(variance.model=list(mo查看模型的极大似然值和信息准则值

likelihood(garch.fit )通过查看模型的极大似然值和信息准则值,我们可以对Garch模型的拟合效果进行评估。

模型诊断

模型诊断是对建立的模型进行检验和评估,以确保模型的有效性和准确性。在这里,我们通过模型诊断来评估Garch模型的拟合效果。

通过模型诊断的结果,我们可以得出Garch模型的残差是白噪声,模型效果较好。

从acf值来看,由于很快落入置信区间,因此可以认为模型的残差稳定,模型效果较好

compute the fittedvalues:

Box.test(garch.fit@从结果来看,boxtest的p值显著大于0.05,因此接受原假设,即模型残差是白噪声,残差稳定,模型效果较好。

正态性

正态性是对数据分布是否满足正态分布的检验,通常通过直方图和QQ图来进行评估。在这里,我们通过正态性检验来评估Garch模型的残差是否满足正态分布。

从结果来看,残差的直方图接近正态分布曲线,因此可以认为残差满足正态分布。

从qq图的结果来看,由于图中的点有些偏离图中的红色直线,因此,认为其可能不满足正态分布。

VaR model

VaR模型是一种用于衡量金融风险的模型,可以帮助我们理解资产的价值变动和风险暴露。在这里,我们通过建立VaR模型来分析股票和期货的风险情况。

VAR(var通过VaR模型的结果,我们可以得出股票和期货的风险暴露情况。

模型诊断

通过模型诊断来评估VaR模型的拟合效果和有效性。

从acf值来看,由于很快落入置信区间,因此可以认为模型的残差稳定,模型效果较好 compute the fittedvalues:

从结果来看,boxtest的p值显著大于0.05,因此接受原假设,即模型残差是白噪声,残差稳定,模型效果较好。

正态性

通过正态性检验来评估VaR模型的残差是否满足正态分布。

从结果来看,残差的直方图接近正态分布曲线,因此可以认为残差满足正态分布。

从qq图的结果来看,由于图中的点有些偏离图中的红色直线,因此,认为其可能不满足正态分布。

总结

以上是对数据文件的处理和分析过程,通过这些分析,我们可以更好地理解股票和期货市场的波动性和风险暴露情况,为投资决策提供参考和支持。